8月10日,奢侈品行业发生了一起轰动世界的并购事件——美国两大轻奢集团 Tapestry,Inc.(泰佩思琦)宣布与 Capri Holdings Limited 宣布达成最终协议,由Tapestry 收购 Capri Holdings,交易的总企业价值为85亿美元,包括68亿美元股权价值和Capri账上的17亿美元净债务。(详见《华丽志》文章链接)

在大多数人的印象中,同为纽约证交所上市公司的 Tapestry(旗下品牌组合:Coach, kate spade, Stuart Weitzman) 和 Capri(旗下品牌组合:Michael Kors, Versace, Jimmy Choo) 是两家规模和实力不相上下的美国轻奢集团。

我们不仅好奇,在这次轰动行业内外的重大并购交易中,为何是 Tapestry 而不是 Capri 充当了“买方”的角色,并获得了来自美国银行和摩根士丹利等金融巨头高达80亿美元的过桥融资支持?

《华丽志》本文将通过分析两家集团的财务数据、股东结构和管理层陈述,从以下三个角度对这个问题展开分析。

不同的历史背景,相似的扩张路径

Tapestry 和 Capri 两家企业的核心品牌 Coach(蔻驰)和 Michael Kors(迈克高仕)分别创立于 1941年和1981年,前者是从纽约一家小型皮具工坊起步,后者则是由纽约时装设计师 Michael Kors 创办。虽然历史背景不同,但两者的核心定位和近年来的扩张路径却颇为相似:

—— 核心品牌都是以轻奢皮具为主力产品线:以品牌中国官网为例,Coach 的女包价位以人民币3000-6000元为主;Michael Kors 的女包价位以人民币 2000-5000元为主。两家品牌也都有服装产品线,但相对次要。

—— 都在过去八年通过收购转型为多品牌集团,且旗下目前都拥有三个品牌:

财务指标:Tapestry 各方面都略胜一筹

—— 销售规模:原本不相上下,但差距逐渐拉大

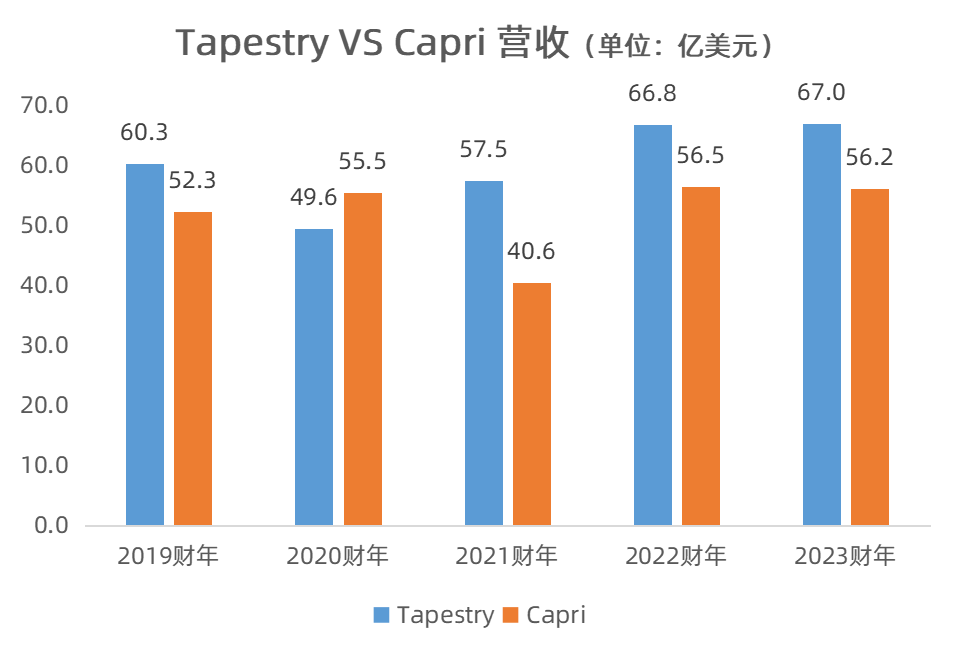

在疫情前的 2019财年,Tapestry集团的年销售额(60.3亿美元)是 Capri集团(52.3亿美元)的 1.15倍。

在宣布收购交易时披露的官方资料中,Tapestry集团预期在截至7月1日的2023财年里实现67亿美元的销售额,比疫情前的2019年增长了 11.1%;Capri集团此前报告的截止4月1日的2023财年销售额为56.2亿美元,比疫情前的2019年增长了7.5%,与 Tapestry 之间的差距有所扩大。

而在过去三个季度里,两家的业绩差距出现了加速拉大的迹象:

注:

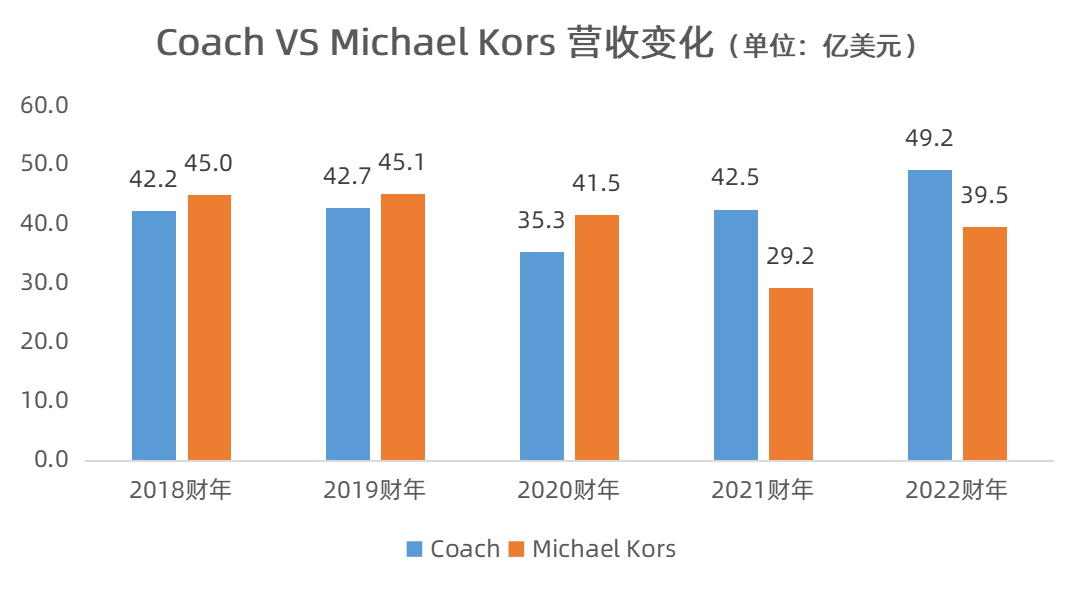

从核心品牌看,疫情前,Michael Kors 年销售额略超 Coach,差距在3亿美元左右;疫情后 Coach强势反超,2022财年销售额接近50亿美元,而 Michael Kors恢复较为缓慢,2022财年不足40亿美元。

—— 盈利能力:过去一年冰火两重天

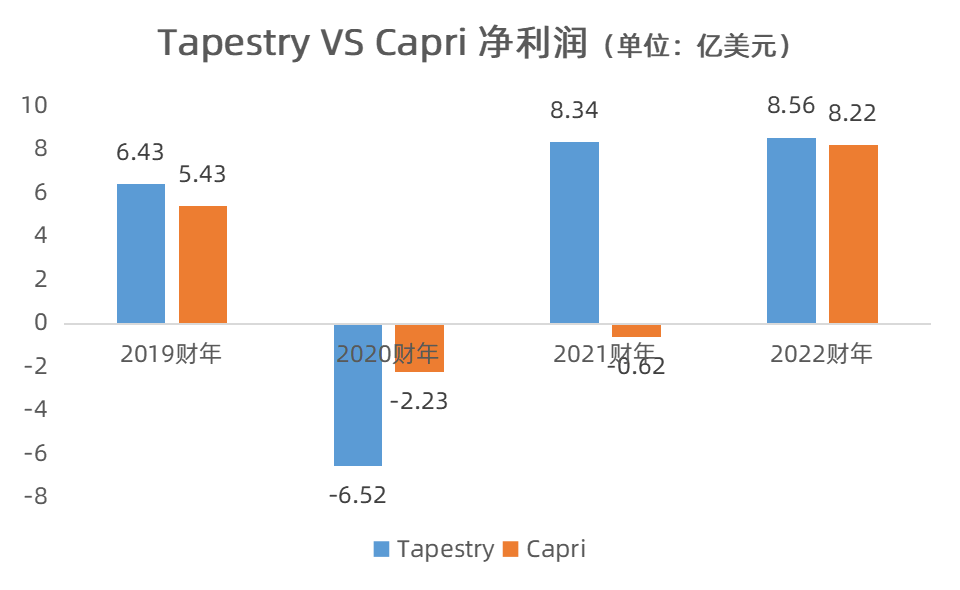

从过去三年的盈利情况看,尽管同样受到疫情的冲击,但 Tapestry集团在2020财年~2022财年间的合计净利润仍达到了 10.4亿美元;而 Capri 在此期间的合计净利润仅为5.4亿美元。

2022财年,Capri 集团的业绩表现创历史新高,并大幅扭亏为盈(8.22亿美元净利润),经过三年的整顿提高,意大利奢侈品牌 Versace 的年销售额突破10亿欧元大关。在2022年7月的投资者日活动上,Capri 首席执行官 John Idol 宣布公司已完成向多品牌奢侈品集团的转型任务,目标年销售额80亿美元。他当时还披露希望再收购一家年收入至少为5亿美元的公司。

但在最近三个季度中,Capri 集团和 Tapestry 集团的盈利走势堪称“冰火两重天”:

—— 资金实力:Tapestry 现金储备更为充足,银行负债略低于 Capri

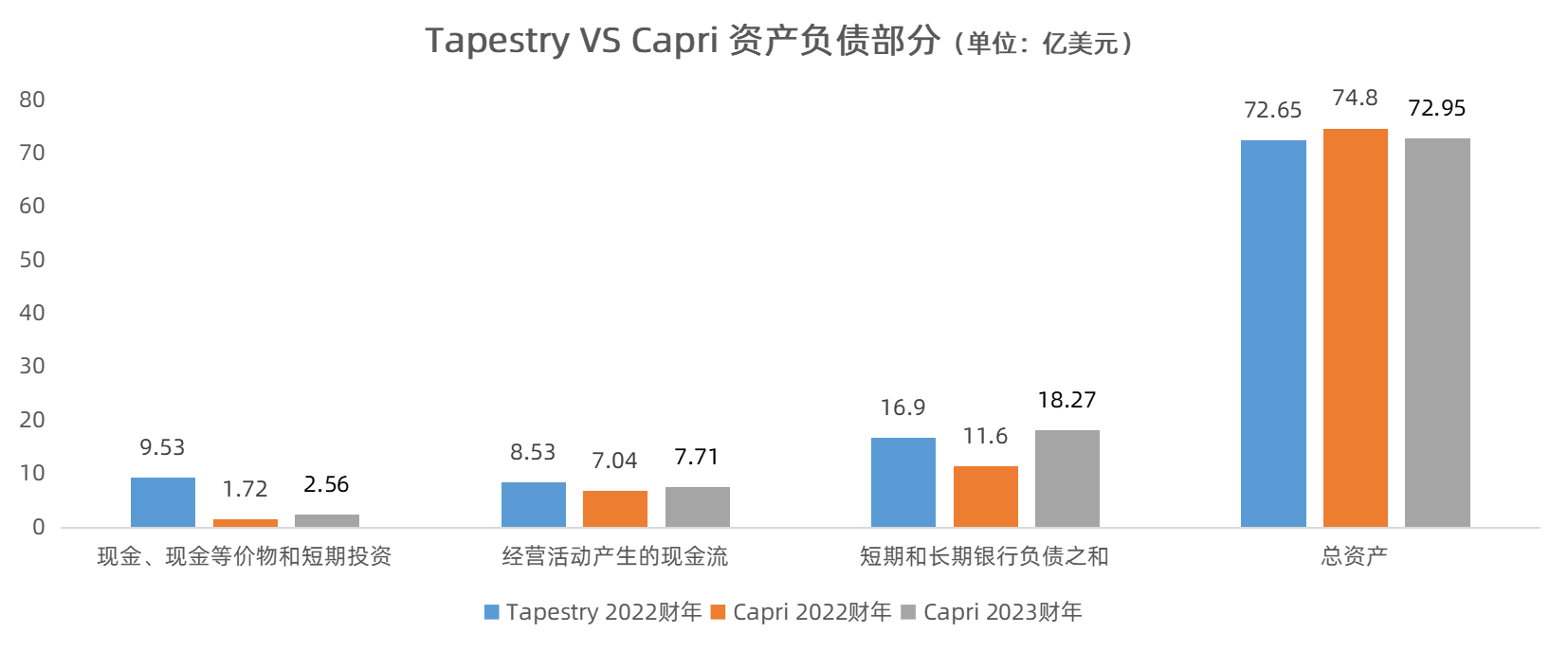

截止2022财年底,Tapestry 的银行负债总额为16.9亿美元,Capri 的银行负债总额为11.6亿美元。但根据2023财年的最新报告,Capri 的银行负债总额已上升到 18.27亿美元。

双方的资产规模非常接近,截止2022财年底,Tapestry 为 72.65亿美元,Capri 为 74.8亿美元(2023财年为 72.95亿美元)。

但现金储备方面,Tapestry 要明显优于 Capri。截止2022财年底,Tapestry 的现金余额(含现金等价物和短期投资)接近10亿美元,而 Capri 不足2亿美元。

从大股东的动机看,此时合并是投资增值的“最佳选择”

—— 收购前,Tapestry 市值是 Capri 的两倍多

截至当地时间8月9日收盘,Tapestry集团股价为41.24美元/股,今年以来股价累计上涨约6.2%,最新市值95.59亿美元;Capri 集团股价为34.61美元/股,今年以来股价已经累计下跌近40%,最新市值40.62亿美元。

(交易宣布后,在8月10日的盘前交易中,Capri 公司的股价大涨 58%至接近本次收购交易价格的水平,Tapestry 公司的股价则下滑了3.7%。)

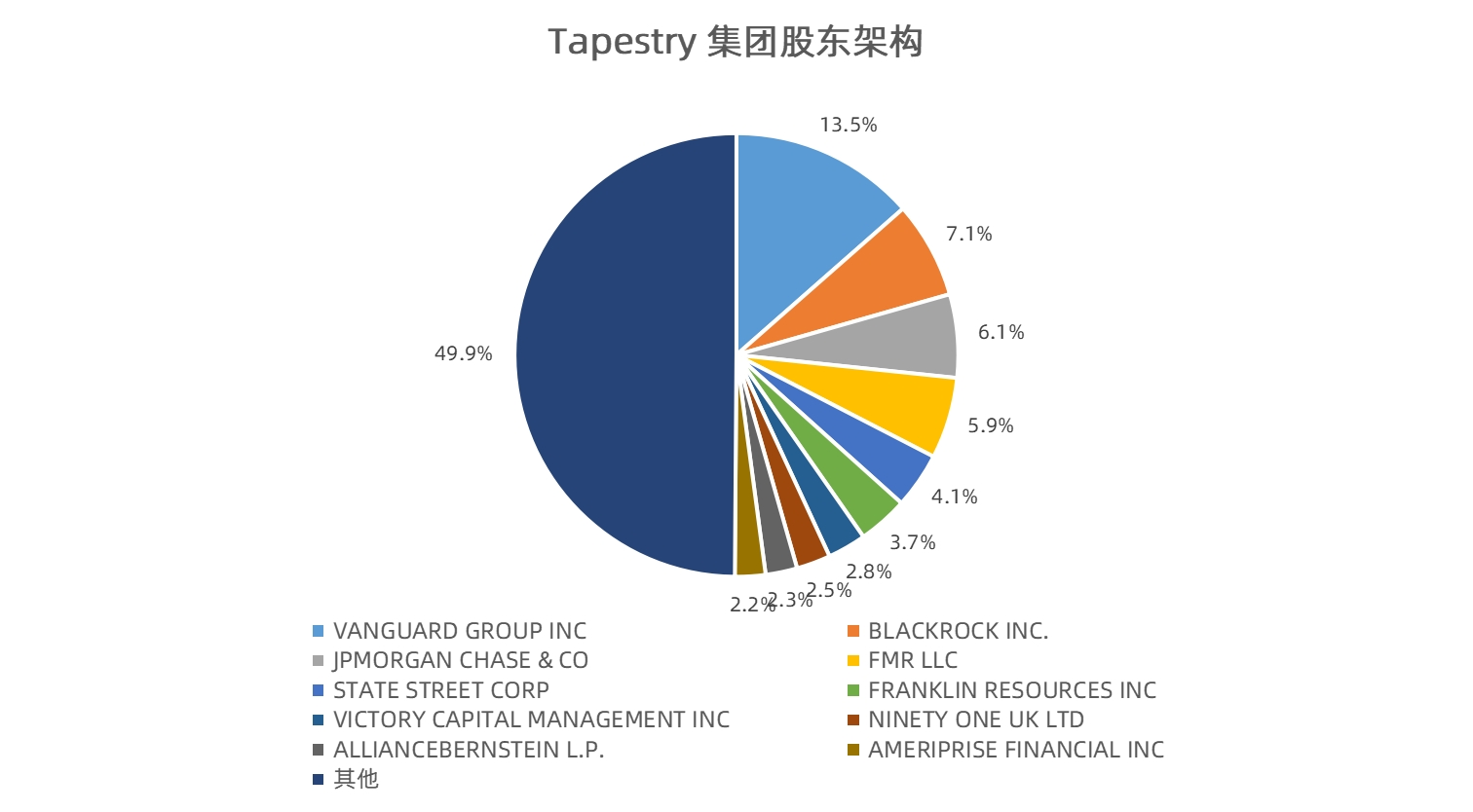

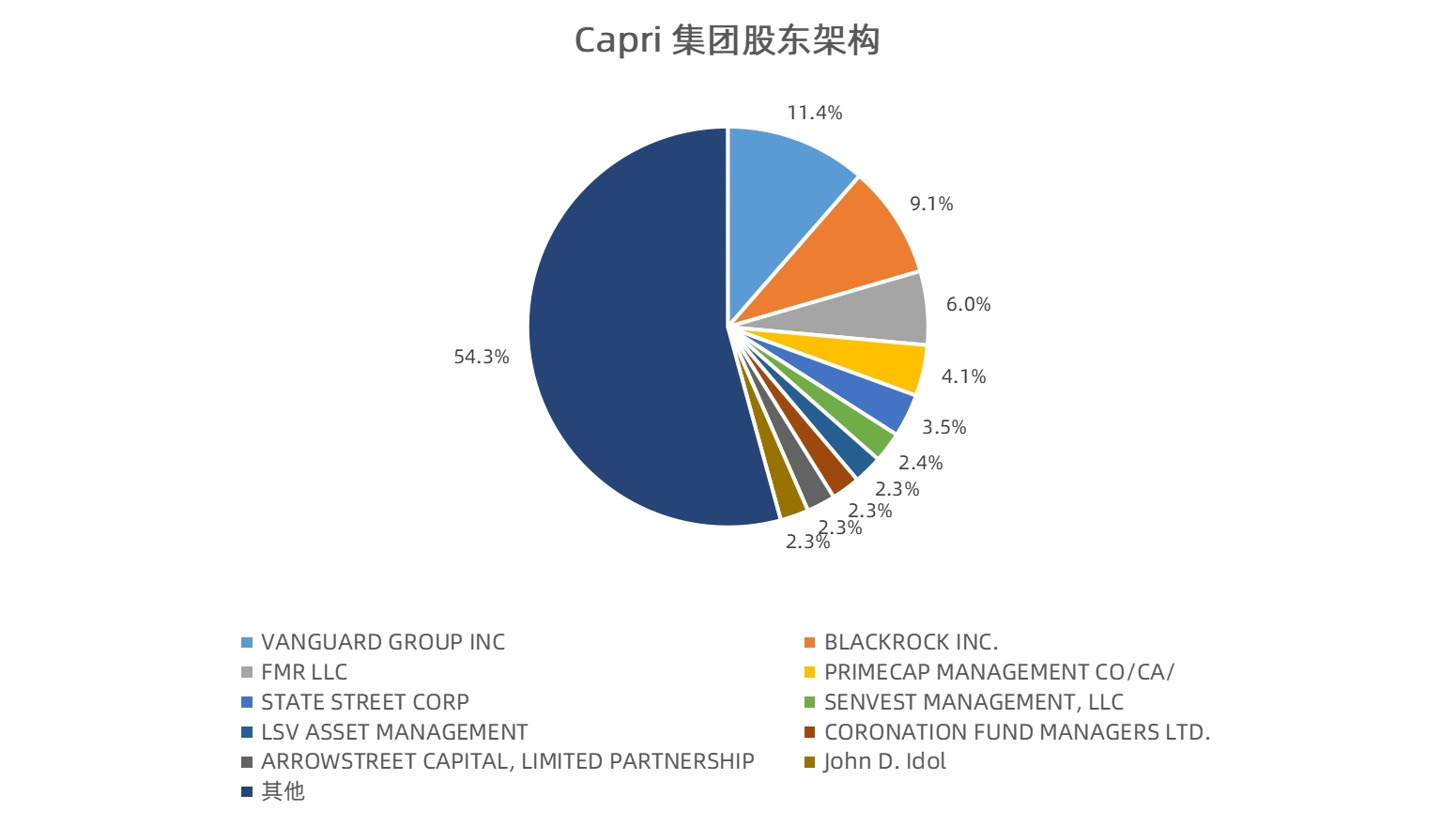

—— 高度重合的机构投资者名单

查看这两家集团的最新股东名录,我们惊讶地发现,在 Tapestry 和 Capri 持股比例最高的五大机构投资者中,竟然有四家是重合的,且都是巨无霸型资产管理公司,它们的持股情况分别是:

对于机构投资者而言,通过将两家高度同质化的轻奢企业合并,可以在当前高度不确定的经济形势下,提供更好的规模效应,提升经营效率。尤其是避免 Capri 在业绩持续下滑的情况下,股价进一步大幅走低,损害投资者利益。

根据交易条款,Tapestry 针对 Capri Holdings 的全现金收购报价为每股57.00美元,较截至2023年8月9日 Capri Holdings 的30天成交量加权平均价溢价约59%。交易的总企业价值为85亿美元,相当于过去12个月调整后的税息折旧及摊销前利润 (EBITDA) 的9倍,或考虑预期协同效益后的7倍。

—— 品牌资产和运营能力优势互补,放大协同效应

本次交易公告在肯定了 Capri 旗下不可多得的标志性品牌组合、特别是两大欧洲奢侈品牌(Versace 和 Jimmy Choo)的价值同时,着重强调了 Tapestry 集团的两大独特优势:

—— Tapestry拥有更高的“DTC(直面消费者)”渠道占比:Tapestry 为 88%,而 Capri约为68%,这也是 Tapestry 盈利能力持续走强,而 Capri 更容易受到市场波动影响的重要原因之一。

—— Tapestry在高利润率的耐用品领域(指皮具)具有一流运营执行力:以消费者为中心,充分利用数据资源并坚持数字化发展战略,成功转变为一家更加灵活、迅速反应的企业。

双方估算,得益于运营成本的节约和供应链效率的提升,预计在交易完成后的三年内将实现超过2亿美元的持续运营成本协同效应。(从过去几年来看,Tapestry和Capri每年的行政管理费用(SG&A)之和高达50-60亿美元。)

*数据来源NASDAQ,截至2023年6月30日

|消息来源:集团历年财报,交易公告

|图片来源:集团官网

|责任编辑:余燕

一路向北

👍

一路向北

👍