芬兰当地时间1月22日,安踏集团旗下的芬兰体育用品集团 Amer Sports(亚玛芬)在官网宣布已获准在纽约证券交易所挂牌上市,股票代码为“AS”,并向美国证券交易委员会递交更新的 F-1 文件(非美国本土公司的招股说明书)。

*今年1月4日,Amer Sports 递交初步 F-1 文件,关于此前 F-1 文件的详细解读,可见《华丽志》报道:安踏旗下“亚玛芬”正式申请在美国上市,招股书披露始祖鸟、萨洛蒙等品牌重要数据)

Amer Sports 计划在本次 IPO 中发行1亿股普通股,发行区间为每股16美元至18美元,承销商另享有1500万股普通股的超额配售权。以此计算,Amer Sports 的估值在77亿美元至87亿美元。

此外,根据更新后的招股说明书,Amer Sports 的三位基石投资者安踏体育、Anamered Investments 及腾讯已表示有意向以 IPO 发行价购买普通股:其中,安踏、Anamered Investments 均拟认购总金额不超过2.2亿美元,腾讯拟认购不超过7000万美元。

*Anamered Investments 是加拿大瑜伽运动品牌 lululemon 的创始人 Chip Wilson 创立的投资公司。

在最新的招股说明书以及最新的路演文件中,Amer Sports 披露了2023年的初步业绩、长期目标、主要机构投资者的持股情况以及更多细节数据等等。本文,《华丽志》将从以下四组数据展开详细解读:

Amer Sports 2023年营收超43.5亿美元,同比增长约23%

在招股说明书中,Amer Sports 曾披露2023年初步的财务数据:

路演文件中更新了截至2023年9月底的过去12个月的财务数据:营收43亿美元、调整后的EBITDA为6.13亿美元。

根据路演文件,Amer Sports 展示了集团长期的增长目标:

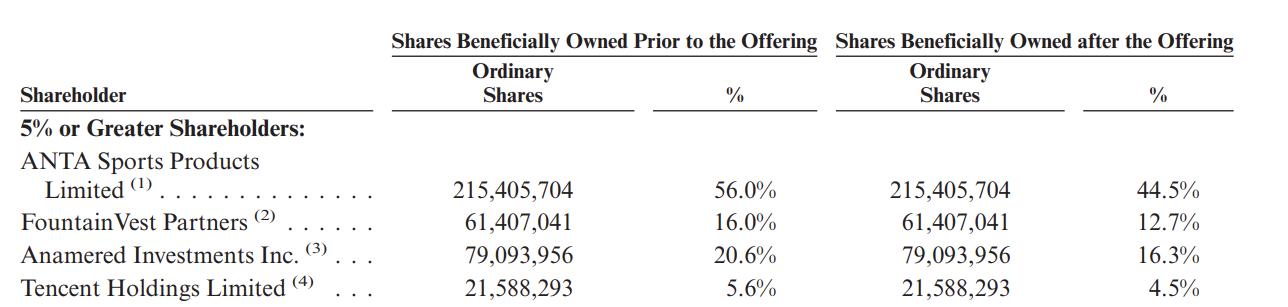

安踏体育目前持股56%,为第一大股东,腾讯持股5.6%

2018年12月,安踏体育连同 FountainVest SPV、Anamered Investments 及腾讯 SPV 共同成立财团,提出现金收购要约以收购 Amer Sports 全部已发行股份,收购总价约为46亿欧元。收购要约于2019年3月达成,安踏体育连同其他财团成员透过 AS Holding 拥有 Amer Sports 的全部已发行股本。

当时交易完成后,安踏体育持股58%、FountainVest SPV 和 Anamered Investments 各占21%,腾讯通过 FountainVest SPV 参与。

此次更新招股说明书也透露最新的持股数据:

“五个10亿欧元战略”已有四项提前两年完成

在收购 Amer Sports 后,安踏体育及 Amer Sports 新董事会也对公司业务进行了重新梳理,制定了“五个10亿欧元战略”——到2025年,将Arc’teryx、Salomon 和 Wilson 三大品牌分别打造成为“10亿欧元”的品牌;大中华区和直营模式分别实现收入10亿欧元。

根据路演文件:在截至2023年9月底的12个月内,Arc’teryx、Salomon、Wilson、直营渠道营收分别约为13亿美元、13亿美元、11亿美元、14亿美元,如果以当前汇率计算,这四项已经提前完成2年目标。

在截至2023年9月底的12个月内,大中华区营收约为8亿美元(2020年约为2亿美元)。

上述五项任务中,大中华区的增速最快:2020-2022年,营收年复合增长率为60.9%,2023年前三季度营收同比大涨67.6%。大概率也将在2023年完成10亿欧元的目标。

大中华区始祖鸟自营零售店坪效超2000美元,是北美的两倍

2005年10月,Amer Sports 以4.85亿欧元的价格收购了 adidas 公司的 Salomon 部门,并将始祖鸟、Salomon 均划分至户外板块下的服装鞋类部门,其中始祖鸟以服装产品为主,Salomon 以鞋类产品为主。(上述为2018年及之前的分类方式,Amer Sports 招股书已做出调整,如下图)

Amer Sports 在大中华区的高速增长与始祖鸟息息相关。始祖鸟品牌2023年前三季度营收同比大涨61.8%,大中华区为集团贡献48%的营收,是当之无愧的第一大市场。此外,始祖鸟的忠诚度计划在大中华区拥有超过170万名会员,而2018年这一数字仅为1.4万名。

根据路演文件,自营零售店成为始祖鸟在大中华区迅速增长的关键因素:

相关阅读:

丨信息来源:Amer Sports 招股说明书及路演文件、《华丽志》历史报道

丨图片来源:Amer Sports 官网

丨责任编辑:LeZhi

一路向北

👍

一路向北

👍