11月8日,瑞士奢侈品巨头历峰集团(Richemont)公布了截至2024年9月30日的2025财年上半年财务数据:得益于集团均衡的地域组合和珠宝品牌的持续强劲增长,持续经营业务的销售额同比持平达到101亿欧元(按现行汇率下降 1%);营业利润达到22亿欧元,按固定汇率下降 12%(按现行汇率下降17%),主要反映了专业制表部门销售额下降、毛利率略有下降以及对品牌长期增长进行持续投资的影响。

报告期内,历峰集团中国内地及香港和澳门的销售额合计同比下降了27%。

截止11月8日收盘,历峰集团的股价较前日下滑6.61%至119.3瑞士法郎每股,最新市值为698亿瑞士法郎。过去12个月,集团的股价累计上涨6.76%。

对此,集团主席 Johann Rupert 评论称,本财年的前六个月,在宏观经济和地缘政治环境充满挑战的情况下,凭借对分销和制造能力的持续投资,历峰集团表现出了持续的韧性。“在本财年上半年,我们继续在充满不确定性的世界里保持持续的韧性。我们在大多数地区都实现了稳健的销售增长,抵消了中国需求持续疲软的影响。正如我所预测的那样,中国市场需求需要更长的时间才能恢复,对我们的专业制表部门影响尤其大”。

“我们上半年的财报也取得了一系列显著的成就。我们欢迎 Vhernier 加入我们领先的珠宝品牌大家庭……我们在 Mytheresa 为 YOOX NET-A-PORTER(简称 YNAP)找到了理想的归宿,他们的综合实力将有助于满足更多的客户和品牌合作伙伴。重要的是,我们还进一步加强了集团的领导力和治理,任命 Nicolas(Nicolas Bos)为首席执行官、Bram Schot 为董事会副主席,任命 Catherine(Catherine Rénier )和 Louis(Louis Ferla) 这两位经验丰富的领导者分别掌舵梵克雅宝(Van Cleef & Arpels)和卡地亚(Cartier)。”

Johann Rupert 还补充称,“如今的全球情况并非没有前例。它表明,拥有具有长远眼光的强大领导力、继续投资于我们旗下品牌在制作和营销独特而永恒的作品方面的卓越表现、有纪律地管理我们的产品、拥有灵活的结构和稳健的资产负债表是多么重要。展望未来,虽然我在这种不确定的环境中保持谨慎态度,但我对我们驾驭当前和未来周期的能力充满信心,并有信心为所有利益相关者提供长期持续的价值。”

—按市场看—

欧洲

按固定汇率计算,截至2024年9月30日的六个月内,欧洲的销售额同比增长5%,主要受本地需求增加和来自北美的游客消费推动。欧洲地区的增长主要反映了珠宝部门和零售渠道的销售增长。总体而言,欧洲对集团销售的贡献为23%,略高于去年同期的22%。

亚太

按固定汇率计算,亚太地区销售额萎缩 18%。尽管部分市场(包括韩国马来西亚)实现了增长,但中国内地及香港和澳门的销售额合计同比下降了27%,这也与去年同期较高的基数有关(去年同期的同比增速为+34%)。销售额的下降出现在所有渠道和所有业务领域,但程度不同。亚太地区对集团销售的贡献从去年同期的42%降至34%。

美洲

按固定汇率计算,美洲地区的销售额同比增长11%,受益于所有分销渠道的稳健本地需求。增长主要来自珠宝部门和其他业务领域,专业制表部门的销售额与去年同期持平。美洲对集团销售的贡献为23%,高于去年同期的21%。值得一提的是,美国进一步巩固了其作为集团最大单一市场的地位。

日本

按固定汇率计算,日本市场报告期内的增长率最高,销售额同比增长42%。该地区强劲增长,受益于本地需求和游客消费的双位数增长,后者部分得益于日元走弱。日本占总销售额的11%,高于去年同期的8%。

中东和非洲

按固定汇率计算,中东和非洲地区的销售额同比增长11%,所有业务领域均实现增长,除了专业制表部门。销售额的上升主要由本地需求增加推动。中东及非洲地区占集团销售额的9%,略高于去年同期。

—按渠道看—

零售

零售渠道包括集团直营店的销售额。该渠道的销售额较去年同期增长2%,反映了美洲、日本和中东及非洲地区的双位数增长,主要体现在珠宝部门。零售渠道仍然是集团销售的最大贡献者,集团共有1,400家直营精品店(包括从9月30日起并入集团的8家 Vhernier 精品店),贡献了集团销售额的70%,高于去年同期的69%。

线上零售

线上零售销售额(不包括 YNAP 的销售额)较去年同期增长7%,主要得益于珠宝部门和包括 Watchfinder(钟表电商平台)在内的其他业务领域的强劲增长。线上零售渠道对集团销售的贡献达到6%,略高于去年同期。

批发及授权

这一分销渠道包括向单品牌特许经营合作伙伴、第三方多品牌零售合作伙伴、代理商的销售以及特许权收入。批发销售额同比下降了6%,所有业务领域的销售额均有所下滑,除了其他业务领域外。日本、美洲和中东及非洲的批发销售增长未能抵消其他地区的下降,特别是亚太地区的显著下降。批发渠道在集团总销售额中的份额为24%,低于去年同期的26%。

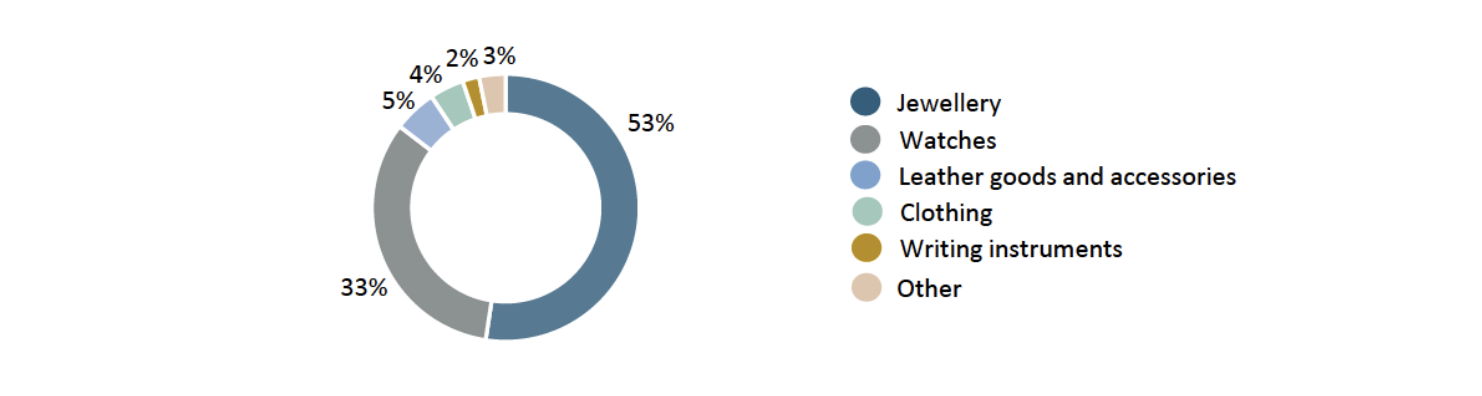

—按部门看—

珠宝

集团旗下的珠宝部门 —— 包括三大珠宝品牌Cartier(卡地亚)、 Van Cleef & Arpels(梵克雅宝)和Buccellati(布契拉提),在今年上半年实现了71亿欧元的销售额,同比增长2%,按固定汇率计算的同比增幅为 4%,相较于去年同期同比增长16%的高基数,各地区除亚太地区外均实现了稳健增长,主要得益于直接面向客户的销售额的增长。美洲和日本是主要的增长贡献区域。

珠宝和手表销售得益于一系列标志性系列的持续出色表现,这些系列因创意和手工艺而备受瞩目,包括 Buccellati 的 Opera Tulle 和 Macri 系列、Cartier 的 Trinity、Clash、Panthère 和 Santos 系列,以及 Van Cleef & Arpels 的 Alhambra、Perlée 和 Flora 系列。在去年同期高基数的比较基础下,高级珠宝销售表现依旧积极,得到了 Cartier 的 Nature Sauvage 系列和 Van Cleef & Arpels 的 Heritage 和 Signature 系列的成功发布的推动。

珠宝品牌继续有选择地拓展各自的网络,例如 Buccellati 大阪精品店的搬迁,Cartier 迈阿密门店的装修和南海岸广场门店的扩建,以及 Van Cleef & Arpels 中国王府中环新店的开业。同时,珠宝品牌也在制造能力上继续投入,例如 Cartier 在意大利瓦伦扎 Valenza 的新厂区开设,以及 Van Cleef & Arpels 收购的多个工作室。

该部门营业利润同比下降了5%,按固定汇率计算下降1%。原材料成本尤其是黄金成本的上升,仅部分被有限的定价上涨抵消。此外,珠宝品牌继续投资于分销以支持当前及未来的需求,同时维持了与去年同期相当的传播费用。营业利润率为32.9%。

专业制表

专业制表部门(包括 A. Lange & Söhne、Baume & Mercier、IWC Schaffhausen、Jaeger-LeCoultre、Panerai、Piaget、Roger Dubuis 和 Vacheron Constantin)的销售额同比下降了17%,按固定汇率计算的降幅为 16%,这主要反映了亚太地区28%的销售下滑(主要指中国、香港和澳门的市场),而这一地区在去年同期占据了制表部门总销售额的50%以上。相比之下,美洲的销售大致稳定,而日本则实现了两位数的增长。

虽然各品牌在不同区域的市场曝光度和产品组合上表现出不同程度的韧性,但它们都继续以创新为目标,发扬品牌传承与工艺。其中,IWC 的永恒日历(Portugieser 系列)、Vacheron Constantin 推出的全球最复杂手表 The Berkley Grand Complication(Les Cabinotiers 系列),以及 Piaget 的最薄陀飞轮 Altiplano Ultimate Concept 都备受瞩目。

零售和批发渠道的表现基本一致,直接面向客户的销售比例同比保持稳定,占总销售额的59%,巩固了近年来取得的显著进展。渠道网络扩展集中在关键地点,特别是 IWC 在纽约麦迪逊大道和巴黎香榭丽舍大街新开设的旗舰店,以及 Vacheron Constantin 在慕尼黑新开的精品店。

营业利润为1.6亿欧元,同比下降了59%,这主要反映了销售下降对固定运营成本的影响。其他影响盈利能力的因素还包括瑞士法郎走强以及 Watches & Wonders 钟表展会活动的时间调整(今年为4月,而2023年为3月)。营业利润率为销售额的9.7%。

对于专业制表部门,Johann Rupert 表示,“正如我们在9月份举行的上一届年度股东大会上所提到的,全球钟表市场正在放缓,尤其是在中国,这影响到了全球所有钟表品牌,但高端钟表市场表现出了更强的韧性。这凸显了对过度生产的纪律性和保持谨慎的必要性,也强调了适应不断变化的市场条件的重要性,这最终将有助于保持更高的产品吸引力。”

其他

其他部门包括时尚与配饰品牌、Watchfinder,以及集团的钟表组件制造和房地产活动等。部门销售额 13亿欧元,按实际和固定汇率计算同比均增长了4%。这一增长得益于 Watchfinder 的两位数增长,以及集团时尚与配饰品牌的2%的增长,其中包括了自2024年2月1日起纳入集团的意大利鞋履品牌 Gianvito Rossi 的贡献。所有地区的销售均实现增长,唯独亚太地区出现下滑。

Alaïa 品牌(特别是 La Ballerine 和 Le Teckel 包袋)和 Peter Millar 品牌(特别是 Crown Crafted 系列及加强的 DTC体验方面)的持续强劲势头,大致抵消了其他品牌的表现下滑。值得注意的是,Alaïa 的冬春2025系列大获好评,Chloé 设计师 Chemena Kamali 主打的秋冬2024系列也取得了令人期待的成绩。

值得一提的新店开业包括 Peter Millar 佛罗里达州坦帕门店、Gianvito Rossi 中国南京门店和 Villa Serapian 东京银座门店。

其他部门的营业亏损为5200万欧元,其中时尚与配饰品牌亏损2300万欧元,反映了不同品牌表现的差异以及持续的战略投资,旨在提升品牌的吸引力和知名度。

报告期内,历峰集团的战略发展大事件还包括:

|消息来源:历峰集团官网及官方财报原文

|图片来源:历峰集团官网

|责任编辑:LeZhi

一路向北

👍

一路向北

👍